不動産取得税がかからない中古住宅とは?

中古住宅は、新築日が平成9年4月1日以降、家屋の床面積が50㎡以上で固定資産税評価額が1,200万円以下などであれば、軽減措置が適用されることにより不動産取得税がかからない可能性があります。

不動産取得税がかからない一戸建て中古住宅と中古マンションの例をご紹介しましょう。

目次

- 1. 不動産取得税とは?計算方法と軽減措置

- 1-1. 不動産取得税の計算方法

- 1-2. 中古住宅に適用される不動産取得税の軽減措置

- 2. 不動産取得税がかからない一戸建て中古住宅の例

- 3. 不動産取得税がかからない中古マンションの例

- 4. 免税点未満などであれば、不動産取得税は非課税になる

1. 不動産取得税とは?計算方法と軽減措置

はじめに、不動産取得税のあらましと計算方法、軽減措置を簡単にご説明します。

それらを知れば、不動産取得税がかからない中古住宅の条件を自ずと理解できるため、ぜひお読みください。

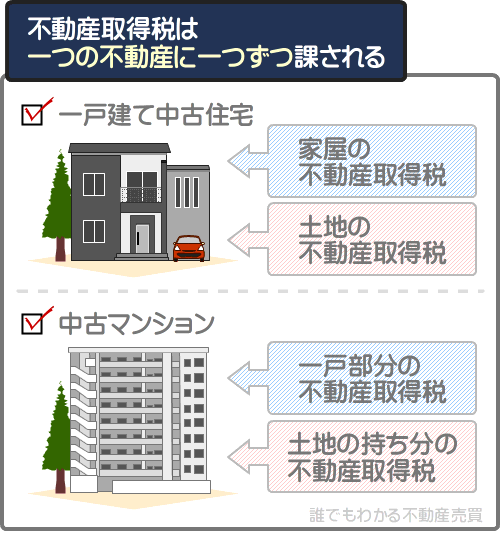

不動産取得税とは、家屋や土地などの不動産を取得したことに対して課される税金であり、取得した不動産が所在する都道府県が徴収する地方税です。

不動産取得税は、家屋を購入しつつ取得した場合は家屋を取得したことに対して、土地を購入しつつ取得した場合は土地を取得したことに対して課されます。

よって、家屋と土地が一対で販売されている一戸建て中古住宅を購入した場合は、家屋と土地にそれぞれに不動産取得税が課されます。

一戸部分と土地の持ち分が一対で販売されている中古マンションを購入した場合も同じであり、一戸部分と土地の持ち分にそれぞれ不動産取得税が課されます。

つづいて、不動産取得税の計算方法と税率をご紹介しましょう。

1-1. 不動産取得税の計算方法

不動産取得税は、以下のように「課税標準額」に税率を掛け算しつつ計算します。

不動産取得税の計算方法

課税標準額×不動産取得税の税率=不動産取得税

式に含まれる課税標準額とは、なにかしらの税金が課される状況において、税率を掛け算する基となる額であり、課される税金によって意味が異なります。

家屋の不動産取得税を計算する際の課税標準額は、「家屋の固定資産税評価額」です。

また、土地の不動産取得税を計算する際の課税標準額は、「土地の固定資産税評価額」となります。

家屋や土地の固定資産税評価額とは、市町村によって評価された家屋や土地の適正な時価であり、売買価格より低くなるのが通例です。

たとえば、築15年、2,000万円の木造の中古住宅であれば、家屋の固定資産税評価額は500万円程度、土地の固定資産税評価額は800万円程度になるといった具合です。

- 固定資産税評価額とは、市町村によって評価された家屋や土地の適正な時価であり、中古住宅の固定資産税評価額は、売買価格より低くなる

不動産取得税の計算式に含まれる税率は4%ですが、令和6年3月31日までに住宅である家屋、または土地を取得すれば3%に軽減されます。

総じて、家屋や土地の不動産取得税は以下のように計算します。

家屋の不動産取得税の計算式(詳細版)

課税標準額(家屋の固定資産税評価額)×不動産取得税の税率(3%)=家屋の不動産取得税

土地の不動産取得税の計算式(詳細版)

課税標準額(土地の固定資産税評価額)×不動産取得税の税率(3%)=土地の不動産取得税

中古住宅を購入しつつ不動産取得税をかからないようにするためには、不動産取得税の課税標準額が「家屋や土地の固定資産税評価額」であることを理解しておくのが望ましいため留意してください。

つづいて、中古住宅に適用される、不動産取得税の軽減措置をご紹介しましょう。

1-2. 中古住宅に適用される不動産取得税の軽減措置

一戸建ての中古住宅を購入すると家屋と土地を、中古マンションを購入すると一戸部分と土地の持ち分を取得したこととなり、それぞれに不動産取得税が課されます。

しかし、不動産取得税には多くの軽減措置が設けられ、適用されれば税額が大きく軽減され、場合によっては不動産取得税がかからないこととなります。

中古住宅に適用される不動産取得税の主な軽減措置は、以下のとおりです。

中古住宅の家屋に適用される軽減措置

一定の条件を満たす一戸建ての中古住宅、または中古マンションを取得すると、家屋(中古マンションの場合は一戸部分)に「不動産取得税の課税標準の特例」という軽減措置が適用されます。

同軽減措置が適用されれば、家屋の不動産取得税を計算する際の課税標準額が、「家屋の固定資産税評価額」から「家屋の固定資産税評価額から一定の額が差し引かれた額」に減額されます。

課税標準額が減額されれば、課税標準額に税率を掛け算しつつ計算する家屋の不動産取得税が軽減され、場合によっては、不動産取得税がかからないこととなります。

軽減措置の適用前と適用後の不動産取得税の計算式を比較すれば、軽減措置の効果を把握することが可能です。

軽減措置適用前

課税標準額(家屋の固定資産税評価額)×不動産取得税の税率(3%)=不動産取得税

軽減措置適用後

課税標準額(家屋の固定資産税評価額から一定の額が差し引かれた額)×不動産取得税の税率(3%)=不動産取得税

中古住宅の家屋に「不動産取得税の課税標準の特例」が適用される主な条件は、以下のとおりです。

軽減措置の主な適用条件

- 昭和57年1月1日以降に新築された中古住宅を取得した

- 昭和57年1月1日より前に新築された中古住宅を取得した場合は、耐震リフォームが行われるなどして、新耐震基準(震度6強から7程度でも倒壊しない構造基準)を満たす物件を取得した

- 一戸建ての中古住宅を取得した場合は、床面積が50㎡以上240㎡以下の物件を取得した

- 中古マンションの一戸を取得した場合は、一戸部分の床面積が50㎡以上200㎡程度以下の物件を取得した

- 中古住宅や中古マンションを取得後30日以内(都道府県によっては20日以内など)に、税事務所に軽減措置が適用される条件を満たすことを申告した

軽減措置が適用されることにより課税標準額から差し引かれる額は、取得した中古住宅や中古マンションが新築された日によって異なり、以下のとおりです。

軽減措置による控除額| 新築された日 | 差し引かれる額 |

|---|---|

| 平成9年4月1日以降 | 1,200万円 |

| 平成元年4月1日~平成9年3月31日 | 1,000万円 |

| 昭和60年7月1日~平成元年3月31日 | 450万円 |

| 昭和56年7月1日~昭和60年6月30日 | 420万円 |

| 昭和51年1月1日~昭和56年6月30日 | 350万円 |

| 昭和48年1月1日~昭和50年12月31日 | 230万円 |

| 昭和39年1月1日~昭和47年12月31日 | 150万円 |

| 昭和29年1月1日~昭和38年12月31日 | 100万円 |

たとえば、平成10年5月1日に新築された、固定資産税評価額が500万円の中古住宅である家屋を取得したとしましょう。

その家屋の不動産取得税は以下のように計算し、本来の税額は15万円です。

不動産取得税の計算例

課税標準額(家屋の固定資産税評価額である500万円)×不動産取得税の税率(3%)=15万円(家屋の不動産取得税)

しかし、軽減措置が適用され、固定資産税評価額から1,200万円が差し引かれた額が課税標準額となれば以下のように計算し、家屋の不動産取得税はかからないこととなります。

軽減措置適用後の不動産取得税の計算例

課税標準額(家屋の固定資産税評価額である500万円から1,200万円が差し引かれた額=0円)×不動産取得税の税率(3%)=0円(家屋の不動産取得税はかからない)

中古住宅を購入しつつ不動産取得税をかからないようにするためには、家屋の固定資産税評価額より、軽減措置が適用されることにより差し引かれる課税標準額の額が多い物件を購入する必要があります。

購入を希望する中古住宅の家屋の固定資産税評価額は、その物件を取り扱う不動産業者に問い合わせれば確認することが可能です。

なお、「不動産取得税の課税標準の特例」が適用される家屋を「特例適用住宅」などと呼びます。

中古住宅が建つ土地に適用される軽減措置

一戸建ての中古住宅が建つ土地や、中古マンションの土地の持ち分の不動産取得税には、主に二つの軽減措置が適用されます。

一つめは「宅地評価土地の取得に対して課する不動産取得税の課税標準の特例」です。

同軽減措置は、令和6年3月31日までに中古住宅を取得することにより適用され、同軽減措置が適用されれば、土地の不動産取得税を計算する際の課税標準額が、「土地の固定資産税評価額」から「土地の固定資産税評価額の2分の1」に減額されます。

課税標準額が減額されれば、課税標準額に税率を掛け算しつつ計算する中古住宅が建つ土地(中古マンションの場合は土地の持ち分)の不動産取得税が大きく軽減されます。

同軽減措置の適用前と適用後の不動産取得税の計算式を比較すると、以下のとおりです。

軽減措置適用前の不動産取得税の計算式

課税標準額(土地の固定資産税評価額)×不動産取得税の税率(3%)=土地の不動産取得税

軽減措置適用後の不動産取得税の計算式

課税標準額(土地の固定資産税評価額÷2)×不動産取得税の税率(3%)=土地の不動産取得税

二つめは「住宅の用に供する土地の取得に対する不動産取得税の減額」です。

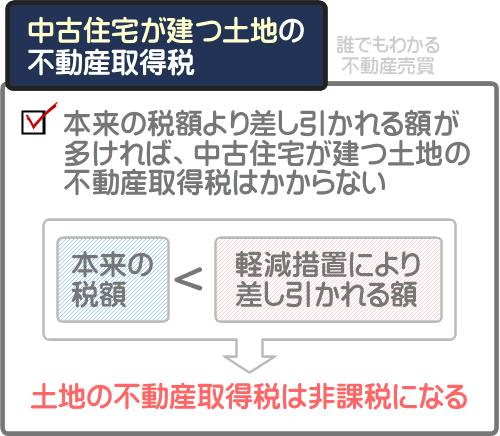

同軽減措置が適用されれば、中古住宅が建つ土地(中古マンションの場合は土地の持ち分)を取得したことにより課される不動産取得税そのものから、一定の額が差し引かれます。

同軽減措置が適用される主な条件は、以下のとおりです。

- 家屋(中古マンションの場合は一戸部分)に「不動産取得税の課税標準の特例」が適用される中古住宅を取得した

- 家屋と土地(中古マンションの場合は一戸部分と土地の持ち分)を同時に取得した

「住宅の用に供する土地の取得に対する不動産取得税の減額」が適用されることにより差し引かれる税額は、以下の二つのうちの多い方の額です。

- 1. 4万5,000円

- 2. 取得した土地(中古マンションの場合は土地の持ち分)の1㎡あたりの固定資産税評価額の2分の1×200㎡を上限とする家屋(中古マンションの場合は一戸部分)の床面積の2倍×3%

二番目が難解ですが、面積が99㎡(約30坪)、固定資産税評価額が500万円の土地に建つ、床面積が70㎡の一戸建て中古住宅を取得した場合は以下のように計算し、10万6,058円が答えです。

- 500万円(土地の固定資産税評価額)÷99㎡(敷地面積)÷2=2万5,252円(土地1㎡あたりの固定資産税評価額の2分の1)

- 2万5,252円×140㎡(床面積の2倍)=353万5,280円

- 353万5,280円×3%=10万6,058円(差し引かれる額)

また、土地の持ち分の面積が10㎡、土地の持ち分の固定資産税評価額が300万円、一戸部分の床面積が60㎡の中古マンションを取得した場合は以下のように計算し、54万円が答えとなります。

- 300万円(土地の持ち分の固定資産税評価額)÷10㎡(土地の持ち分の面積)÷2=15万円(土地の持ち分の1㎡あたりの固定資産税評価額の2分の1)

- 15万円×120㎡(一戸部分の床面積の2倍)=1,800万円

- 1,800万円×3%=54万円(差し引かれる額)

差し引かれる額が、本来課される不動産取得税より多ければ、その中古住宅は土地(中古マンションの場合は土地の持ち分)の不動産取得税はかからないこととなります。

以上で不動産取得税のあらましと計算方法、軽減措置の解説の完了です。

総じて、家屋に「不動産取得税の課税標準の特例」が、土地に「住宅の用に供する土地の取得に対する不動産取得税の減額」が適用される一戸建ての中古住宅や中古マンションを購入すれば、不動産取得税は大きく軽減されます。

加えて、新築された日が平成9年4月1日以降であり、家屋の固定資産税評価額が1,200万円以下であれば、その中古住宅は不動産取得税がかからない可能性が高いと考えることが可能です。

- 平成9年4月1日以降に新築された、家屋の固定資産税評価額が1,200万円以下である、軽減措置の適用条件を満たす中古住宅や中古マンションを購入すれば、不動産取得税がかからない可能性が極めて高い

つづいて、不動産取得税がかからない一戸建て中古住宅と中古マンションの例をご紹介しましょう。

なお、売り出し中の中古住宅の土地(中古マンションの場合は土地の持ち分)の固定資産税評価額は、その物件を取り扱う不動産取得税に問い合わせることにより確認することが可能です。

また、私が運営するもう一つのサイト「固定資産税をパパっと解説」では、固定資産税評価額をわかりやすく解説するコンテンツを公開しています。

中古住宅の購入を希望しつつ不動産取得税がかからない条件をお調べになり、固定資産税評価額の意味がわかりにくいという方がいらっしゃいましたら、ぜひご覧ください。

関連コンテンツ

固定資産税評価額とは?調べ方や目安などわかりやすく解説

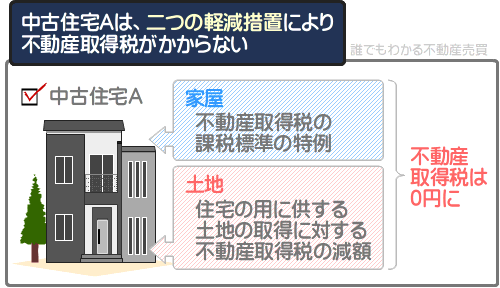

2. 不動産取得税がかからない一戸建て中古住宅の例

一戸建ての中古住宅は、家屋の固定資産税評価額が1,200万円以下、新築日が平成9年4月1日以降、床面積が50㎡以上などであれば、軽減措置が適用されることにより不動産取得税がかからない可能性があります。

ここから、平成20年に新築された築15年、販売価格が2,500万円の一戸建て中古住宅の不動産取得税をシミュレーションしましょう。

不動産取得税をシミュレーションする中古住宅をこれ以降「中古住宅A」と呼び、以下のように詳細を設定します。

- 販売価格は2,500万円

- 新築日は平成20年(築15年)

- 家屋の固定資産税評価額は700万円

- 土地の固定資産税評価額は800万円

- 家屋の床面積が100㎡(約30坪)で「不動産取得税の課税標準の特例」が適用される

- 土地の面積は82.5㎡(約25坪)で「住宅の用に供する土地の取得に対する不動産取得税の減額」が適用される

上記に含まれる「不動産取得税の課税標準の特例」と「住宅の用に供する土地の取得に対する不動産取得税の減額」とは、不動産取得税の軽減措置です。

それぞれの軽減措置の詳細は、この記事の「中古住宅の家屋に適用される軽減措置」と「中古住宅が建つ土地に適用される軽減措置」にてご確認いただけます。

また、売り出し中の一戸建て中古住宅の家屋と土地の固定資産税評価額は、その物件を取り扱う不動産業者に問い合わせることにより確認することが可能です。

固定資産税評価額とは、市町村によって評価された家屋や土地の適正な時価であり、売買価格より低くなるのが通例となっています。

2-1. 家屋の不動産取得税はいくら?

まずは、中古住宅Aの家屋の不動産取得税を計算し、不動産取得税がかかるか、かからないか検証しましょう。

中古住宅Aの家屋の固定資産税評価額は700万円のため、以下のように計算しつつ本来の不動産取得税は21万円です。

家屋の不動産取得税の計算式

課税標準額(固定資産税評価額である700万円)×不動産取得税の税率(3%)=21万円(家屋の不動産取得税)

しかし、中古住宅Aの家屋には、「不動産取得税の課税標準の特例」が適用されます。

中古住宅Aは平成20年に新築されたため、課税標準額から差し引かれる額は1,200万円です。

よって、以下のように計算し、中古住宅Aの家屋の不動産取得税はかからないこととなります。

軽減措置適用後の不動産取得税の計算式

課税標準額(固定資産税評価額である700万円-1,200万円=0円)×不動産取得税の税率(3%)=0円(家屋の不動産取得税はかからない)

2-2. 土地の不動産取得税はいくら?

つぎに、中古住宅Aが建つ土地の不動産取得税を計算します。

中古住宅Aが建つ土地の固定資産税評価額は800万円のため、以下のように計算しつつ本来の不動産取得税は12万円です。

土地の不動産取得税の計算式

課税標準額(固定資産税評価額である800万円÷2)×不動産取得税の税率(3%)=12万円(土地の不動産取得税)

しかし、中古住宅Aが建つ土地には「住宅の用に供する土地の取得に対する不動産取得税の減額」が適用され、課されることとなる不動産取得税から一定の額が差し引かれます。

差し引かれる額は、以下の2つのうちの多い方の額です。

- 1. 4万5,000円

- 2. 土地の1㎡あたりの固定資産税評価額の2分の1×200㎡を上限とする家屋の床面積の2倍×3%

上記の2番目は以下のように計算し、答えは29万904円です。

- 800万円(土地全体の固定資産税評価額)÷82.5㎡(土地の面積)÷2=4万8,484円(土地1㎡あたりの固定資産税評価額の2分の1)

- 4万8,484円×200㎡(家屋の床面積の2倍)×3%=29万904円(差し引かれる額)

本来の税額が12万円、軽減措置が適用されることにより差し引かれる額が29万904円であれば、中古住宅Aが建つ土地は不動産取得税はかからないこととなります。

以上で中古住宅Aの家屋と土地の不動産取得税がシミュレーションできました。

中古住宅Aは、二つの軽減措置が適用されることにより、不動産取得税は非課税です。

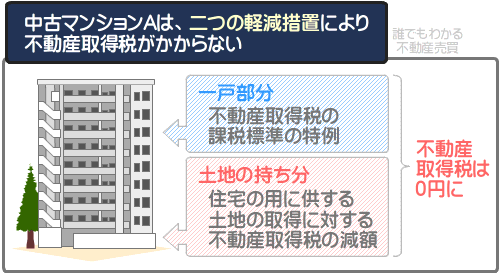

3. 不動産取得税がかからない中古マンションの例

中古マンションは、一戸部分の固定資産税評価額が1,200万円以下、新築日が平成9年4月1日以降、戸内の床面積が50㎡以上などであれば、軽減措置が適用されることにより不動産取得税がかからない可能性があります。

ここから、平成25年に新築された築10年、販売価格が3,000万円の中古マンションの不動産取得税をシミュレーションしましょう。

不動産取得税をシミュレーションする中古マンションをこれ以降「中古マンションA」と呼び、以下のように詳細を設定します。

- 販売価格は3,000万円

- 新築日は平成25年(築10年)

- 一戸部分の固定資産税評価額は800万円

- 土地の持ち分の固定資産税評価額は500万円

- 一戸部分の床面積が75㎡で「不動産取得税の課税標準の特例」が適用される

- 土地の持ち分の面積は10㎡で「住宅の用に供する土地の取得に対する不動産取得税の減額」が適用される

上記に含まれる「不動産取得税の課税標準の特例」と「住宅の用に供する土地の取得に対する不動産取得税の減額」とは、不動産取得税の軽減措置です。

それぞれの軽減措置の詳細は、この記事の「中古住宅の家屋に適用される軽減措置」と「中古住宅が建つ土地に適用される軽減措置」にてご確認いただけます。

3-1. 中古マンションの一戸部分の不動産取得税はいくら?

まずは、中古マンションAの一戸部分の不動産取得税がかかるか、かからないか計算しましょう。

中古マンションAの一戸部分の固定資産税評価額は800万円のため、以下のように計算しつつ本来の不動産取得税は24万円です。

一戸部分の不動産取得税の計算式

課税標準額(固定資産税評価額である800万円)×不動産取得税の税率(3%)=24万円(一戸部分の不動産取得税)

しかし、中古マンションAの一戸部分には、「不動産取得税の課税標準の特例」が適用されます。

中古マンションAは平成25年に新築されたため、課税標準額から差し引かれる額は1,200万円です。

よって、以下のように計算し、中古マンションAの一戸部分の不動産取得税は非課税となります。

軽減措置適用後の不動産取得税の計算式

課税標準額(固定資産税評価額である800万円-1,200万円=0円)×不動産取得税の税率(3%)=0円(一戸部分の不動産取得税はかからない)

なお、固定資産税評価額とは、市町村によって評価された家屋や土地の適正な時価であり、売買価格より低くなるのが通例となっています。

売り出し中の中古マンションの固定資産税評価額は、その物件を取り扱う不動産業者に問い合わせることにより確認することが可能です。

3-2. 中古マンションの土地の持ち分の不動産取得税はいくら?

つぎに、中古マンションAの土地の持ち分の不動産取得税がいくらになるか計算します。

中古マンションAの土地の持ち分の固定資産税評価額は500万円のため、以下のように計算しつつ本来の不動産取得税は7万5,000円です。

土地の持ち分の不動産取得税の計算式

課税標準額(固定資産税評価額である500万円÷2)×不動産取得税の税率(3%)=7万5,000円(土地の持ち分の不動産取得税)

しかし、中古マンションAの土地の持ち分には「住宅の用に供する土地の取得に対する不動産取得税の減額」が適用され、課されることとなる不動産取得税から一定の額が差し引かれます。

差し引かれる額は、以下の2つのうちの多い方の額です。

- 1. 4万5,000円

- 2. 土地の持ち分の1㎡あたりの固定資産税評価額の2分の1×200㎡を上限とする一戸部分の床面積の2倍×3%

上記の2番目は以下のように計算し、答えは112万5,000円です。

- 500万円(土地の持ち分全体の固定資産税評価額)÷10㎡(土地の持ち分の面積)÷2=25万円(土地の持ち分1㎡あたりの固定資産税評価額の2分の1)

- 25万円×150㎡(一戸部分の床面積の2倍)×3%=112万5,000円(差し引かれる額)

本来の税額が7万5,000円、軽減措置が適用されることにより差し引かれる額が112万5,000円であれば、土地の持ち分の不動産取得税はかからないこととなります。

以上で中古マンションAの一戸部分と土地の持ち分の不動産取得税がシミュレーションできました。

中古マンションAは、軽減措置が適用されることにより不動産取得税がかかりません。

ただし、軽減措置の適用を受けるためには、中古マンションを取得後30日以内(都道府県によっては20日以内など)に、税事務所に申告をする必要があるため注意してください。

4. 免税点未満などであれば、不動産取得税は非課税になる

中古住宅は、新築日が平成9年4月1日以降、家屋の固定資産税評価額が1,200万円以下、床面積が50㎡以上などであれば、軽減措置が適用されることにより不動産取得税がかからない可能性があります。

また、軽減措置が適用されなくとも、老朽化して免税点未満となった中古住宅を購入した場合や、親が購入した中古住宅を相続した場合などは、不動産取得税はかかりません。

ここからは、軽減措置が適用されなくとも、中古住宅を購入しつつ不動産取得税が非課税になるケースをご紹介しましょう。

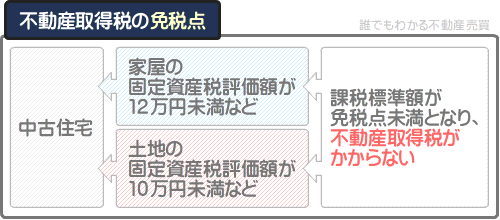

4-1. 免税点未満の中古住宅を購入した場合

不動産取得税には「免税点」が設けられ、購入した中古住宅が免税点未満であれば、不動産取得税は非課税になります。

不動産取得税の免税点とは、課税標準額が一定の額に満たなければ、不動産取得税がかからないという制度です。

不動産取得税の免税点を理解するためには、不動産取得税の計算方法を把握する必要があります。

不動産取得税は、以下のように「取得した家屋や土地の固定資産税評価額」を課税標準額として計算します。

不動産取得税の計算方法

課税標準額(取得した家屋や土地の固定資産税評価額)×不動産取得税の税率(3%)=不動産取得税

家屋や土地の固定資産税評価額とは、市町村によって評価された家屋や土地の適正な時価であり、売買価格より低くなるのが通例です。

たとえば、築30年、販売価格が1,000万円の一戸建て中古住宅であれば、家屋の固定資産税評価額は200万円程度、土地の固定資産税評価額は500万円程度になるといった具合です。

家屋の固定資産税評価額が200万円であれば以下のように計算し、家屋の不動産取得税は6万円になります。

計算例

課税標準額(家屋の固定資産税評価額である200万円)×不動産取得税の税率(3%)=6万円(不動産取得税)

しかし、中古住宅を購入した場合、家屋の課税標準額が12万円未満であれば免税点未満となり、家屋の不動産取得税はかかりません。

同じく、中古住宅を購入した場合、その家屋が建つ土地の課税標準額が10万円未満であれば免税点未満となり、土地の不動産取得税はかからないこととなります。

つまり、中古住宅を購入した場合、家屋の固定資産税評価額が12万円未満など、土地の固定資産税評価額が10万円未満などであれば免税点未満となり、不動産取得税は非課税になるというわけです。

ここで気になるのが、固定資産税評価額が12万円未満の家屋や10万円未満の土地とはどのような不動産であるかという点です。

固定資産税評価額が12万円未満の家屋とは、物置程度の家屋であり、一般的な中古住宅の家屋の固定資産税評価額は、著しく老朽化しているとしても100万円以上などになるのが通例です。

固定資産税評価額が10万円未満の土地とは、山奥の傾斜地などが挙げられます。

よって、一般的な中古住宅を購入した場合は、残念ながら免税点により不動産取得税が非課税になる可能性は極めて低いといえます。

4-2. 中古住宅を相続した場合

不動産取得税は、不動産を相続した場合は課税対象にならず、非課税となります。

よって、親が購入した中古住宅を相続しつつ取得した場合は、不動産取得税はかからないこととなります。

ただし、相続時精算課税制度を利用しつつ中古住宅の生前贈与を受けた場合は、不動産取得税が課されるため注意してください。

相続時精算課税制度とは、不動産などの財産の生前贈与を受けたことにより課される贈与税を、被相続人が死亡した後に課される相続税に置き換える制度です。

同制度を利用しつつ中古住宅の生前贈与を受ければ、本来は課されることとなる贈与税を相続税に置き換えつつ納税を先送りできますが、不動産取得税は直ちに課されることとなります。

まとめ - 軽減措置適用には申告が必要

不動産取得税がかからない中古住宅をご紹介しました。

平成9年4月1日以降に新築された、家屋の固定資産税評価額が1,200万円以下、床面積が50㎡以上などの中古住宅を購入すれば、2つの軽減措置の適用を受けることにより、不動産取得税がかからない可能性があります。

適用を受けるべき軽減措置は、家屋は「不動産取得税の課税標準の特例」であり、土地は「住宅の用に供する土地の取得に対する不動産取得税の減額」です。

どちらも適用を受けるためには、中古住宅を購入した日から30日以内(都道府県によっては20日以内など)に、必要書類を添付した申告書を税事務所に提出する必要があるため注意してください。

申告書は、都道府県役場のホームページからダウンロードするなどして入手することが可能であり、東京都は「不動産取得税|申請様式 東京主税局」にて、大阪府は「大阪府|府税あらかると 不動産取得税関係」にて詳細をご確認いただけます。

申告書に添付すべき必要書類は、都道府県や購入した中古住宅が新築された日などによって異なりますが、多くの場合は主に登記事項証明書です。

登記事項証明書とは登記簿を写した書面であり、中古住宅を購入した場合は、物件の引渡後10日程度が経過した頃に、司法書士から郵送されるのが通例となっています。

不動産取得税がかからない中古住宅の条件をお調べの方がいらっしゃいましたら、ぜひご参考になさってください。

ご紹介した内容が、皆様に役立てば幸いです。失礼いたします。

最終更新日:2023年6月

記事公開日:2021年4月

こちらの記事もオススメです